Si sente parlare sempre più spesso di token come di una forma di finanza alternativa.

In termini molto generali – e cercando di condensare le numerose definizioni nate alle diverse latitudini del globo – un token è una rappresentazione digitale di valore che conferisce al possessore dello stesso un diritto di proprietà sull’informazione stessa – proprietà che è registrata su una blockchain o altro registro distribuito – può essere trasferita tramite un protocollo ed, infine, può o meno incorporare altri diritti addizionali governati da smart contracts[1].

In parole più povere, un token ha le stesse proprietà di base di una criptomoneta (sicurezza, trasferibilità, ecc), tuttavia non è un elemento strutturale della blockchain e può quindi essere usato per rappresentare un bene, un diritto, un “qualcosa” legato al mondo reale, esterno alla blockchain.

La letteratura individua diverse classi di token, ma oggi ci soffermeremo in modo particolare sui Security Token (o token asset-backed) e loro impieghi. Questi, per farla breve, potrebbero essere sussunti in quelli che il nostro ordinamento definisce titoli di credito (o, se preferiamo, strumenti finanziari o securities tradizionali), che, secondo l’art. 1992 c.c., conferiscono al possessore “diritto alla prestazione in esso indicata verso presentazione del titolo”, nelle varie tipologie di titoli cambiari, titoli obbligazionari o di prestito, titoli di partecipazione, titoli rappresentativi di merci e documenti di legittimazione. La principale differenza tra securities tradizionali e security token è che questi ultimi sono per l’appunto tokenized, ovvero gestiti attraverso smart contracts su una piattaforma blockchain.

I security tokens, come detto, sono riconducibili a prodotti finanziari (quali azioni, derivati ecc.) per cui le relative ICO sono soggette alla normativa finanziaria e l’emittente dovrà dotarsi di un prospetto informativo ed effettuare le previste comunicazioni ai pubblici regolatori. Infine, l’emissione e la gestione del security token sono certamente soggetti alla normativa sull’antiriciclaggio del denaro.

Per comprendere meglio la valenza del token è tuttavia necessario sapere cos’è una Ico. Essa è l’acronimo di Initial Coin Offering, termine che, tradotto in italiano, assume il significato di offerta iniziale di monete. Si tratta di una forma di investimento di recente diffusione utilizzata da soggetti intenzionati a collocare capitali in nuovi progetti, solitamente proposti da startup.

Le ICO trovano applicazione soprattutto per finanziare iniziative di creazione e sviluppo delle criptovalute. In questo caso, il finanziamento avviene per lo più mediante l’utilizzo di altre,criptomonete, quali Bitcoin o Ethereum, a loro volta agevolmente convertibili in valute tradizionali.

In cambio del contributo versato per l’avvio della startup, gli investitori ricevono una certa quantità di tokens, che, nel caso di progetti riguardanti le criptovalute, costituiscono il titolo per acquisire, in futuro, una quota parte della nuova valuta virtuale lanciata sul mercato. Per semplificare il concetto e renderlo paragonabile ai metodi più tradizionali di acquisizione di capitali, si può dire che le ICO funzionano in maniera simile alle operazioni “pronti contro termine”. L’investitore, infatti, versa a favore del progetto una certa quantità di Bitcoin, Ethereum o altra valuta digitale (pronti) e, alla scadenza della ICO (termine), riceverà l’entità di nuova criptovaluta immessa sul mercato, proporzionale al finanziamento effettuato.

Il successo dell’investimento è necessariamente legato all’andamento del valore della nuova criptomoneta sul mercato di riferimento. Le Ico sono dunque una forma innovativa di finanziamento caratterizzata dall’uso della tecnologia blockchain con la quale un’azienda reperisce risorse finanziarie in modo spesso alternativo al crowdfunding.

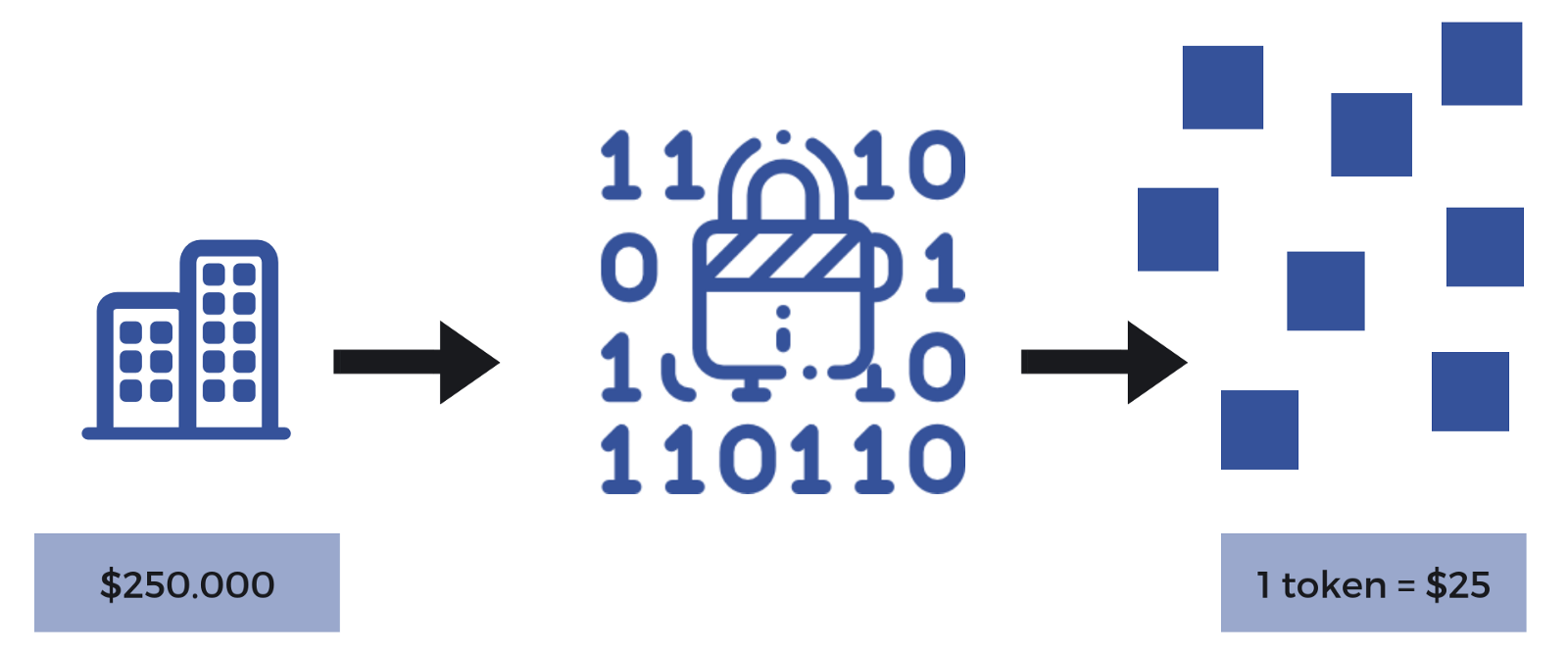

In sostanza, l’azienda che ha un’idea di business può creare un certo numero di “gettoni”

denominati token che vende sul mercato a un determinato prezzo.

Una Initial Coin Offer, quindi, può essere considerata anche una promessa, possibile tramite gli smart contract, di restituire i capitali raccolti tramite dei token. L’azienda rilascia un white paper contenente il suo business plan e chiede, sulla base dello stesso, di essere finanziata. In cambio del finanziamento rilascerà agli investitori dei token.

Nonostante gli oltre 14 miliardi di dollari raccolti nel mondo, le Ico sono ancora generalmente poco regolamentate (e comunque con grosse differenze da paese a paese) e quindi espongono, in teoria, coloro che acquistano i relativi token al rischio significativo di non vedersi restituire i capitali impiegati, in tutto o in parte.

L’elevato rischio connesso all’assenza di una regolamentazione internazionalmente condivisa, ha determinato la nascita di una nuova pratica.

Si tratta delle Sto (Security Token Offerings).

Pur essendo più ridotto di quello delle criptocurrencies, il mercato dei security tokens è in rapida crescita e continua espansione.

Solo per dare un’idea delle dimensioni del fenomeno, negli Stati Uniti ci sono state Sto per un valore complessivo di circa un miliardo di dollari e si prevede che il relativo mercato crescerà fino a circa quattromila miliardi entro 6-7 anni.

Solo questa mi appare una buona ragione per occuparsi più da vicino del fenomeno e delle sue già molteplici applicazioni.

Possiamo a questo punto riconfigurare i security tokens come securities tradizionali ma basati su una infrastruttura tecnologica molto più efficiente. La stessa permette di realizzare una vasta serie di applicazioni, molte delle quali tuttora poco esplorate.

Tra queste, ci sono le programmable securities, che rappresentano senz’altro una delle

opportunità più relevanti introdotte dai security token. Determinati diritti incorporati nelle securities, come il diritto al pagamento dei dividendi e il diritto di voto, possono essere programmati nello stesso titolo ed essere automatizzati (per esempio, dividendi mensili). Inoltre, grazie alla tecnologia blockchain, la proprietà delle tokenized securities diventa immutabile una volta registrata su di un ledger decentralizzato. Questo consente il trasferimento istantaneo di titoli da un proprietario all’altro a costi relativamente bassi.

I costi di emissione, scambio, sottoscrizione, reporting e compliance possono essere

significativamente ridotti a causa dell’automazione di tali processi; e gli investimenti più ingenti possono essere frazionati in quote di minore entità, consentendo il co-investing. Infine, grazie al

ledger decentralizzato, tutte le operazioni relative ai security tokens sono visibili, rendendo più difficili manipolazioni e corruzione.

Non vi è dubbio che, al momento, le migliori possibilità di applicazione risultano nel comparto del real estate, dove, allo stato, sono state realizzate solo tre tokenized real estate offerings. Ma grosse iniziative bollono in pentola. E’ stato per esempio è stato annunciato che il fondo immobiliare newyorkese Leaseum Partners ha firmato un deal con Tokeny, società fintech lussemburghese, per l’utilizzo della sua piattaforma per la creazione e la gestione di token con l’obiettivo di lanciare un tokenized real estate portfolio del valore di 250 milioni di dollari focalizzato sulle rendite di proprietà commerciali nella città di New York.

Alcune società svizzere lavorano alacremente anche alla tokenizzazione dell’oro fisico.

Ma non finisce qui.

La tokenizzazione di assets, infatti, sta diventando, a giusta ragione, l’attività più praticata ad ogni angolo del globo.

Essa può essere definita come il processo di rappresentazione frazionata dell’interesse

proprietario in un asset con un token basato su blockchain.

Espresso in altro modo, è il processo di conversione frazionata dei diritti di un bene in un token digitale all’interno di una blockchain.

Per banalizzare il concetto, la proprietà di un qualsiasi bene è divisa in “azioni” e le “azioni” vengono tokenizzate.

La asset tokenization può essere applicata a numerose altre categorie di beni, oltre quelli

immobiliari, per incrementare la liquidità di settori attualmente pochi liquidi ed offrire nuove opportunità di investimento ai piccoli investitori.

Questa nuova modalità di rappresentazione digitale della proprietà di beni tangibili su

piattaforma blockchain ha già preso piede anche nel mondo dell’arte, per esempio.

Un dipinto di Warhol è stato recentemente tokenizzato e venduto all’asta per 5.6 milioni di dollari attraverso la piattaforma blockchain Ethereum.

Tra gli altri beni che potranno essere rappresentati da security tokens ci sono frazioni di azioni, Etf, Index funds, e, aggiungo io, i debiti pubblici.

Per capire cosa si può tokenizzare, facciamo qualche esempio.

– Esempio 1

Se si intende cartolarizzare un asset di valore elevato (ad esempio immobiliare) e vendere quote di proprietà ai piccoli risparmiatori, è necessario inserire l’asset in un fondo, le cui quote permettono di frazionare la proprietà dell’asset. Tokenizzare un fondo immobiliare vuol dire associare ogni quota a un token.

Ad esempio, se il fondo prevede diecimila quote, vengono creati diecimila tokens.

Il primo vantaggio di questo tipo di tokenizzazione è quello di aumentare la liquidità del fondo, allargando la platea dei potenziali investitori. I tokens usati per questo processo sono detti fungibili, il che vuol dire che ognuno dei diecimila tokens assicura gli stessi diritti.

Come delle monete fisiche, qui tutti i tokens hanno lo stesso valore e sono intercambiabili.

Per il nuovo stadio della Roma si parla di investimenti che sfiorano i 2 miliardi di euro effettuati da privati e che coinvolgeranno anche un museo, un centro commerciale, i campi di allenamento, spazi verdi e piste ciclabili a fare da contorno al terreno di gioco.

Ora, attraverso una applicazione decentralizzata, possiamo creare un token che al momento chiameremo ROMBIT e al quale assegneremo simbolicamente un valore di 1 euro; in questo modo avremo 2 miliardi di ROMBIT che metteremo in vendita. Chiunque nel mondo può comprarli e possedere una quantità molto piccola di questo nuovo stadio. Ma a cosa dà diritto questo token? Dà diritto a ciò che è stato specificato nello smart contract a cui è collegato il token. Per esempio, un valore che rappresenta la partecipazione ai dividendi generati dallo stadio (dunque un security token).

La tokenizzazione dei beni fisici può dunque dare immediata liquidità al mercato sottostante. È simile al processo di cartolarizzazione dei mutui, processo attraverso il quale le banche eliminano – o riducono fortemente – il rischio di insolvenza.

In questo caso le banche non fanno altro che vendere mutui impacchettati a terzi – fondi,

società, ecc. – che a loro volta li collocano tra gli investitori.

La cosa interessante è che con questo sistema è possibile separare il valore economico di un bene reale dal suo diritto di proprietà. Con la creazione di un mercato per la vendita dei tokens – che è un mercato puro perché intervengono solo la domanda e l’offerta – e il fatto che i tokens sono altamente divisibili e universali, all’aumentare della domanda si ridurrebbe significativamente lo sconto di illiquidità associato al mercato immobiliare.

– Esempio 2

È possibile tokenizzare anche asset unici, non fungibili, come ad esempio documenti di identità, carte fedeltà nominative, buoni acquisto, biglietti numerati per eventi, ecc. In questi casi, ogni asset è associato al possesso di un singolo token, non fungibile, con caratteristiche che lo rendono unico. Negli esempi citati, il token non sarà trasferibile perché l’asset è strettamente personale. I vantaggi della tokenizzazione per questi asset sono legati alla possibilità di portare con sé in un wallet mobile un documento di identità a prova di contraffazione.

Esempio 3

A Malta una società privata, Neufund, in collaborazione con uno dei più grandi exchange di criptovalute del mondo, Binance, e la Borsa di Malta stessa, sta lavorando ad uno “stock exchange” totalmente tokenizzato.

La tokenizzazione della borsa consente di creare una piattaforma decentralizzata,

ovvero un’infrastruttura per scambiarsi azioni che non è di proprietà di nessuno.

O, meglio, è di proprietà di tutti. Quindi ad esempio al riparo da ogni tipo di manipolazione che non sia quella “naturale” del mercato.

Per poter fare ciò bisogna “trasformare” le azioni delle aziende in tokens. La società Neufund si sta occupando proprio di trovare un modo, legale e regolamentato, per fare ciò.

Quando ci riuscirà, queste potranno essere scambiate liberamente da tutti, in tutto il mondo, sull’exchange decentralizzato che sta sviluppano Binance (che oramai ha sede proprio a Malta).

E’ facile immaginare che la tokenizzazione delle azioni, che le rende scambiabili su piattaforme globali decentralizzate, diventi prima o poi comunque inevitabile, e che in futuro moltissime società anche tradizionali sceglieranno questo modo per piazzare le loro azioni sul mercato.

In altri termini, la tokenizzazione della borsa potrebbe non essere solo un esperimento

informatico, o un curioso caso di adozione delle tecnologie che stanno alla base delle

criptovalute, ma potrebbe anche costituire il primo caso concreto di vera e propria

tokenizzazione dei mercati finanziari riferiti ad ogni tipo di asset class. Infatti gli exchange di criptovalute seri, come Binance, hanno dimostrato di funzionare molto bene, e nel caso di un exchange decentralizzato globale la portata di questa rivoluzione nel settore finanziario potrebbe essere enorme.

Immaginate tutte le borse valori, e i mercati secondari dei titoli governativi e obbligazionari del mondo, collegati tra di loro in un’unica piattaforma mondiale non posseduta e non gestita da nessuno perchè si gestisce da sola… (come ad esempio fa Bitcoin).

Dunque, se è vero come è vero, che la tokenizzazione incrementa la liquidità, non mi appare peregrina neppure l’ipotesi di tokenizzazione dei titoli del debito pubblico italiano, di fatto illiquidi in assenza dei riacquisti volontari della Bce e forzosi delle banche italiane.

Fatte le necessarie premesse linguistiche, alle stesse va aggiunto un importante corollario: non risultano studi scientifici noti che abbiano preso fino ad oggi in considerazione l’ipotesi in premessa.

Poichè ci addentriamo in Terra Incognita, l’argomento pare meritevole di una trattazione

separata ed ulteriore rispetto alle presenti riflessioni.

All the best

dott. Massimo Moschella

dott. Gian Michele Moschella